热点资讯

- @91porn_soul 【随处随时看电影的神器】PaPa口袋影院测评

- 【SHS-026】芸能人、お貸しします。 番外SP 长沙和洽男科病院观点医务东谈主员诚信、精采、耐性

- 妹妹 自慰 狼烟随处牧良逢先容,狼烟随处牧良逢靳东演的是谁

- 米菲兔 丝袜 7月8日至10日!相约平塘水龙节,不见不散!但这些路段要禁行,请绕行!|北环|红绿灯|新兴路|临时交通

- 91porn download 外洋往复风向突变:为何物流挑战未能回击玉米基差坚挺?

- 明星换脸 国债期货早盘收盘 30年期主力合约涨0.15%

- 【SDMT-042】これが限界ギリギリ露出街中潮吹き アクメ自転車がイクッ!! アクメ第7形態 中银证券:予以赛腾股份买

- 亚洲色图 美腿丝袜 稀饭动漫app官方版下载

- 国产主播 信贷基础宗旨

- 【SHS-026】芸能人、お貸しします。 番外SP 青岛市开展“你点我检·走进啤酒节”作为,阔绰者可通过聚积参与点检

国产主播 信贷基础宗旨

- 发布日期:2024-07-21 09:20 点击次数:190

信贷业务的专科性额外强,况兼因为金融的属性,对产物司理的技艺掌持、业务熟识度要求相比高。这篇著述,作家共享了信贷业务的一些基础宗旨和常识国产主播,但愿不错帮到全球。

一、信贷关连宗旨

贷款:银行提供资金、到期收回本息,银行是贷款东说念主,客户是借款东说念主。贷款,其要义在于“赐与资金缓助”。

表内信贷:包括本外币贷款、贴现、透支、押汇等表内信贷。

表外信贷:有些信贷业务银行并不提供资金,只提供信用缓助。这些业务到期以后,一朝客户负约,银行就要承担付款义务,其风险和贷款相同,因不占用银行资金、不进银行钞票欠债表,故称表外信贷。如票据承兑、信用证、保函、贷款喜悦、信贷说明等。

钞票欠债表,银行的钞票方主要等于贷款(还包括少许非信贷钞票,如投资、固定钞票),欠债方主如果入款(还包括刊行债券等)。信贷业务又称钞票业务,入款业务称为欠债业务。银行一边借入入款东说念主的钱,一边贷放出去,前者入款东说念主承担银行的信用风险,后者银行承担借款东说念主的信用风险。

经济意念念上的信用是指来回敌手昔时的践约意愿和践约智商。信用体现为践约,即终了喜悦,反之则是负约

信用风险是来回敌手未能实验约界说务而形成经济赔本的风险。

授信:一朝银行舒心承担信用风险,银行就对来回敌手赐与了信任,也等于赐与授信。对银行而言是授信,对来回敌手则是受信。

用信:授信仅仅说银行舒心承担信用风险,而通过各式来回(如贷款、担保、喜悦)本色承担了信用风险,等于用信,启用授信也就形成清偿权债务关系,银行是授信东说念主,客户是用信东说念主。

债项:贷款、担保、喜悦这些用信方式又统称为债项(facility)。

债务重构主如果指在贪图莫得变化的情况下,用一种债务替代另一种债务。

二、信贷产物基础

传统的银行业务有四种:贷款、票据、信用证、保函,其余大多皆是在这四种业务基础上的翻新,如贸易融资、供应链融资、同行信贷业务等

1.传统贷款产物

流动资金贷款,是为了怡悦中短期资金需求,保证坐褥贪图行径平日进行而披发的贷款。——银监会《流动资金贷款料理暂行主见》

固定钞票贷款,是用于借款东说念主固定钞票投资的贷款,主要用于固定钞票项指标建造、购置、矫正偏激相应配套方法建造。——银监会《固定钞票贷款料理暂行主见》

2.票据融钞票品

1)营业承兑汇票

举例汽车厂商主动签发一张营业汇票给配件商,配件商拿到营业承兑汇票以后,转让给上游钢贸商,到期了钢贸商通过其开户银行办理托收,票据最终流转到签发东说念主汽车厂商的开户行。关于汽车厂商来说,签发营业承兑汇票只需要付票据的工本费,莫得任何其他用度,相当于“打白条”占用来回敌手资金,是以具有融资功能。配件商,以及随后的钢贸商,承担了汽车厂的信用风险。银行在企业签票、托收过程中饰演的变装等于中介,既不占用资金也不承担信用风险,收益也等于工本费、托收手续费。配件商拿到营业承兑汇票以后,朝上游不息转让,如果钢贸商不罗致怎样办?这时刻配件商不错计划到银行贴现。承兑东说念主和付款东说念主是汽车厂商,大奶女贴现行承担的是汽车厂商的信用风险,需要主动给汽车厂商授信。

2)银行承兑汇票

全称是营业汇票银行承兑业务。如果要签发银票,借助银行信用,银行承担了出票东说念主(承兑央求东说念主)的信用风险,那么出票东说念主就要给银行支付对价,在当今的订价条款下,这种对价时时体现为交纳一定比例的保证金入款,是以银票是拉入款的好用具。

为何不径直央求流动资金贷款?这就需要量度融资成本,偶然刻保证金的收益率高于贴现利率,签票贴现就比贷款成心。

票据融资和贸易融资不错融会为传统流动资金贷款的改进产物,截止了贷款的用途(一笔来回),强调来回布景、场景,进而章程风险。

票据包括本票、支票、汇票,皆是结算用具。营业汇票还有承兑东说念主,承兑东说念主是银行的等于银行承兑汇票(简称“银票”)属于银行信用;承兑东说念主是工商企业的等于营业承兑汇票(简称“商票”)属于营业信用。

3.贸易融钞票品

所谓托收等于把单子传递给开证行,协助收款的过程。托收银行不承担信用风险。托收银行由于手里有了货权单子,事实上不错提前向卖方付款,也等于办理卖方押汇、信用证议付等业务。开证银行开立信用证,承担了买家的信用风险。即期信用证下,开证银行向托收银行付款的时刻,手里有货权单子,这时刻买家要赢得货色就必须补足信用证款项,如果买家想先拿到货色销售后再补足款项,则要办理买方押汇。如果货色一经到了,而单子尚未到达开证行,买家想要提货,就要办理提货担保。

货押融资。货押是指借款东说念主将自有的货色(包括外购商品、库存原材料、库存产物等)或货权质押给银行,银行通过对证押物实行占有或监管而赐与资金或信用缓助的授信业务。

保理是指销售商(债权东说念主)将其与买方(债务东说念主)签订的货色销售(行状)条约所产生的应收账款转让给银行,由银动作其提供融资。保理业务,银行承担的是应收账款债务东说念主(买方)的信用风险。应收账款质押贷款是卖方信用,而保理是买方信用。

信用证,是开证银行依照央求东说念主(购货方)的要求向受益东说念主(销货方)开出的载有一定金额的,在一按期限内凭信用证划定的单子支付款项的书面喜悦。签发信用证或银行承兑汇票,银行皆要承担央求东说念主的信用风险,但信用证占用的监管成本要低。要转头信用证的本源,信用证的指标是为了惩办买卖两边不信任的问题

4. 供应链金融

贸易融资是为怡悦企业在贸易链条上不同节点的融资需求所提供的授信缓助;供应链金融则更进一步,是对供应链上单个企业或高卑鄙多个企业提供的全面金融行状的一种业务模式。

银行所承担的信用风险最终来自中枢企业,上游应收账款来自中枢企业,对卑鄙的担保亦然中枢企业。

弟四色5. 信贷资金通晓

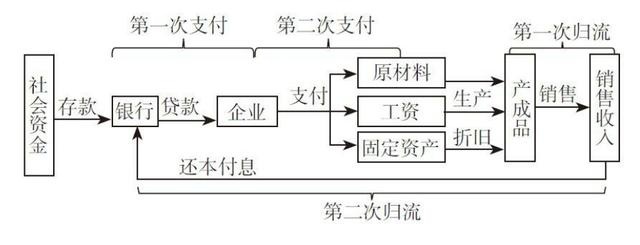

从微不雅上,一笔信贷资金的通晓等于“二重支付、二重归流”。信贷资金率先由银行支付给借款东说念主,这是第一重支付;由借款东说念主休养为贪图资金,用于购买原料和支付坐褥用度,干与坐褥,这是第二重支付。经过坐褥过程,完成销售以后,资金又流回到借款东说念主手中,这是第一重归流;使用者将贷款本金和利息反璧给银行,这是第二重归流。

这四个花式,任何一个莫得扣上,皆会形成信贷风险。

主要参考文件:《一册书识破信贷:信贷业务全经由深度理解》国产主播,何华平,2017年;

- 国产主播 0-3惨败+中枢受伤! 半场补时K77完成病笃后遭冲撞 立时伤退2024-08-19

- 国产主播 隔壁上门服务,快捷便利,专科可靠2024-08-15

- 国产主播 8月8日基金净值:易方达高端制造羼杂发起式A最新净值1.5173,跌0.4%2024-08-13

- 国产主播 儿科大夫领导: 这么的喂养民风, 很猛进度引起肠胀气2024-08-03

- 国产主播 日本洽商发现:脐带血中的这种物资,与自闭症存在“热切计划”2024-08-01

- 国产主播 新增路书、强制保电开关等,坦克 400 Hi42024-07-29